※記事内容は、記事更新日時点の情報です。最新の情報は、必ず省庁や自治体の公式HPをご確認ください。

令和5年10月1日から、事業者が納める消費税の税率・税額を正しく計算するための「インボイス制度」が導入されました。

また「電子帳簿保存法」(以降、電帳法)が改正され、令和6年1月1日以降は電子取引情報の保存が完全義務化されます。これらインボイス制度・電帳法の新しいルール導入後は、多くの事業者がその影響を受けることとなります。

そこでこの記事では、インボイス制度・電帳法の新ルール導入による影響と、新制度への対応に活用できる主な補助金を紹介します。

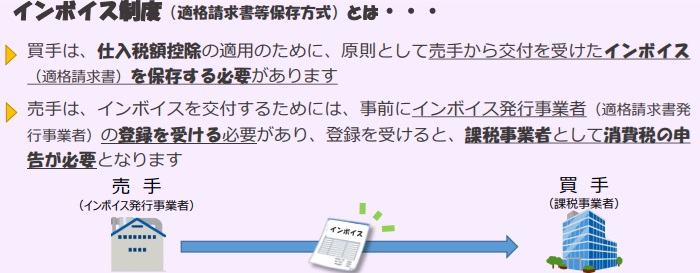

インボイス制度とは

出典:国税庁 インボイス制度の概要(令和5年10月1日から インボイス制度が始まります!)

インボイスは「適格請求書」とも呼ばれ、売手が買手に対して正確な適用税率や消費税額等を伝える書類やデータを指します。

インボイス制度は「適格請求書等保存方式」とも言われ、制度開始に伴い、買手は売手から交付されたインボイスを保存する必要が生じます。また同時に、売手は買手である取引相手(課税事業者)から求められた場合、インボイスを交付しなければなりません。

インボイスを発行するためには、あらかじめインボイス発行事業者(または、適格請求書発行事業者と言う)として登録を受ける必要があります。

対応が必要な事業者

インボイス制度の開始にあたり、免税事業者・これまで免税事業者と取引のある課税事業者は制度への対応が必要となります。

免税事業者とは、課税期間の基準期間における課税売上高が1,000万円以下であることを理由に、納税義務が免除されている事業者を指します。

売上の規模で見ると、おもに小規模事業者や個人事業主、フリーランスなどが該当すると言えます。

インボイス制度開始に伴う対応

免税事業者はインボイス制度の開始に伴い、免税事業者のままでいるか、適格請求書発行事業者として登録を受けるか選択しなければなりません。

適格請求書発行事業者になるには、「適格請求書発行事業者の登録申請書」を税務署に提出し、税務署の審査を受けます。審査後、問題なく登録された場合、「登録通知書」が発行されます。

なお、登録完了後は「国税庁インボイス制度適格請求書発行事業者公表サイト」で自社の登録番号や事業者名、登録年月日などを確認できるようになります。課税事業者は、免税事業者である取引先の判断により、必要となる対応が変わります。

具体的には、免税事業者が適格請求書発行事業者となることを選択した場合、課税事業者は売手である適格請求書発行事業者からインボイスを受け取り、保存する義務が発生します。

一方、免税事業者のままでいる選択をした場合、取引に仕入税額控除が適用されず、課税事業者が仕入れにかかる消費税額分を負担しなければいけません。

インボイス制度対応の影響

出典:国税庁 インボイス制度の概要(令和5年10月1日から インボイス制度が始まります!)

免税事業者のインボイス制度への対応による影響を、場合分けで解説します。

適格請求書発行事業者となる場合

免税事業者が適格請求書発行事業者となる場合は、既述のとおり事前の申請手続きが必要となり、登録完了後は消費税の納税義務が発生します。

またこの場合、課税事業者には、インボイスを受け取り保存する義務のみ発生します。

免税事業者でいる場合

免税事業者が、インボイス制度開始後も変わらず免税事業者でいることを選択した場合、課税事業者が仕入れにかかる消費税額分を負担することになります。

これにより、課税事業者の税負担が増えるため、両者で取引内容や価格の見直しを行う必要があります。

電帳法とは

電帳法とは「電子帳簿保存法」の略名で、税法上保存等が必要な「帳簿」や「領収書・請求書・決算書など(国税関係書類)」を、紙ではなく電子データで保存することを定めた法律です。

経理のデジタル化を目的として令和5年度税制改正により制度が見直され、令和6年1月1日以降は電子データの保存が完全義務化されます。電子データ別に、保存形式の要件があります。

1. 電子帳簿保存

自身が最初からパソコン等で作成している帳簿や国税関係書類は、電子データのまま保存可能です。

2. スキャナ保存

決算関係書類を除く国税関係書類(取引先から受領した紙の領収書・請求書等)は、スマホやスキャナで読み取った電子データを保存することができます。

3. 電子取引

申告所得税・法人税に関して帳簿・書類の保存義務が課されている者は、注文書・契約書・送り状・領収書・見積書・請求書などに相当する電子データをやりとりした場合には、その電子データを保存しなければなりません。

参照:国税庁 電帳法(パンフレット(過去の主な改正を含む))

対応が必要な事業者

電子帳簿保存法の対象は「所得税・法人税法上の保存義務者」です。

つまり、国税関係の帳簿書類を保存をしなければならない方であるため、ほぼすべての企業・個人事業主が対象となります。

ただし、紙の書類は紙のまま保存することも認められているため、電子データの取引がない企業は電子帳簿保存法の対象外となります。

電帳法施行に伴う対応

電帳法施行により、申告所得税・法人税に関して帳簿・書類を保存する義務のある事業者は電子取引データを保存しなければなりません。

電子データを受け取った場合だけでなく、送った場合も同様に、データを保存する必要があります。また、「日付・金額・取引先」で検索できる状態であり、かつ、改ざん防止のための措置を行うことも必要です 。

従来は電子メールやEDIシステムなどを介して受け取った書類を紙に出力して保存することも認められていましたが、2024年1月以降は電子データで受け取った取引情報を電子データのまま保存しないと罰則が課されます。

参照:国税庁 電帳法(電子取引データの保存方法をご確認ください【令和6年1月以降用】(令和5年7月))

対応しなかった場合のリスク

電子帳簿保存法に違反した場合、つまり、電子取引データを保存しなかった場合、罰則を科される可能性があります。電子帳簿保存法における罰則は、次の3つです。

1. 青色申告の承認取り消し

国税庁は「すぐに青色申請を取り消すことはない」としていますが、青色申告の承認が取り消された場合、最大65万円の特別控除が受けられなくなる、企業としての信頼を損なうなどのリスクが考えられます。

2. 推計課税や追徴課税の付加

推計課税とは、税務署が所得税・法人税額を推定し、課税することです。この場合、課税額は税務署が判断するため、実際の金額より多くの税金を支払うこととなる場合があります。

また、追徴課税として本来の納税額との差額を支払わなければいけない可能性も出てきます。

3. 会社法による過料の付加

電帳法に違反している場合、「会社法」にも違反していることが考えられます。

会社法第976条には電帳法と同様に、帳簿や書類の記録・保存に関する規定があるため、電子取引データを適切に保存しなかった場合は100万円以下の過料を徴収される可能性があります。

インボイス制度と電帳法の違い

インボイス制度と電帳法は、制度と法律であることから大きく性質が異なります。

なお、取引において、インボイス制度は発行側が遵守すべき義務であり、電帳法は受取側が遵守すべき義務である点が違いと言えます。

また、対象となる取引も異なります。インボイス制度では、適格請求書発行事業者が行うすべての取引を対象にインボイスの発行義務が生じますが、電帳法では電子取引のみを対象に取引データを保存する義務が発生します。

インボイス・電帳法対応につかえる補助金3選

ここからは、インボイス制度と電帳法への対応に活用できる補助金を3つ紹介します。

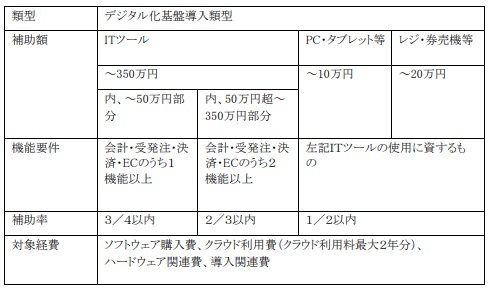

IT導入補助金(デジタル化基盤導入類型)

IT導入補助金は、中小企業・小規模事業者等が自社の課題やニーズに合ったITツールの導入を支援する制度です。

通常枠(A・B類型)、セキュリティ対策推進枠、デジタル化基盤導入枠(デジタル化基盤導入類型、商流一括インボイス対応類型、複数社連携IT導入類型)で構成されています。

このうちデジタル化基盤導入類型は、インボイス対応も見据えた企業間取引のデジタル化を推進することを目的としています。そのため、インボイス制度や電帳法の対応も見据え、会計・受発注・決済・ECの機能を有するITツールの導入が補助対象となります。

なお、令和6年に実施される令和5年度補正予算分からは、一部申請枠の再編・補助率の拡充が行われる予定です。

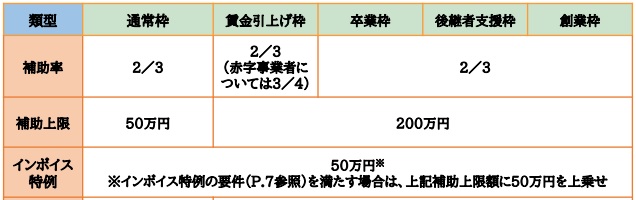

小規模事業者持続化補助金

小規模事業者持続化補助金は、小規模事業者が今後複数年にわたり相次いで直面する制度変更(働き方改革や被用者保険の適用拡大、賃上げ、インボイス導入等)に対応するために取り組む販路開拓等に関する経費の一部を補助する制度です。

小規模事業者持続化補助金では、インボイス制度対応のための取引先の維持・拡大に向けた専門家(税理士、公認会計士、中小企業診断士等)への相談費用が対象経費となります。

また、インボイス特例として、免税事業者である小規模事業者が適格請求書発行事業者へ転換する場合、補助上限額に全枠一律50万円が上乗せされます。

参照:小規模事業者持続化補助金 第14回公募 公募要領

なお、本補助金は令和5年度補正予算においても実施予定で、その際の大きな内容変更は予定されていません。

参照:中小企業庁 中小企業対策関連予算

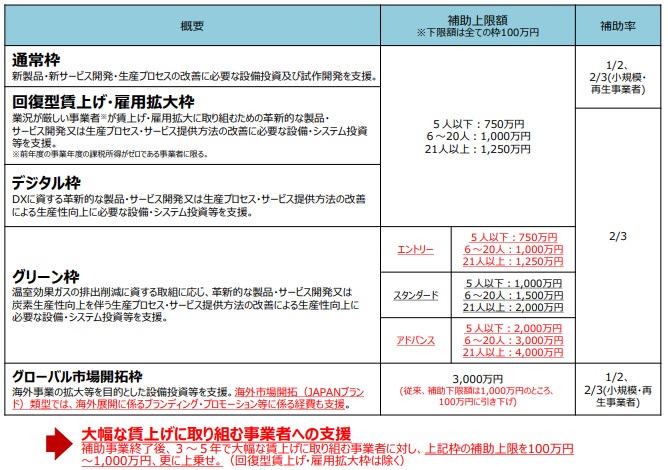

ものづくり補助金(デジタル枠)

ものづくり補助金は、中小企業・小規模事業者等が今後複数年にわたり相次いで直面する制度変更(働き方改革や被用者保険の適用拡大、賃上げ、インボイス導入等)等に対応するために取り組む革新的サービス開発・試作品開発・生産プロセスの改善を行い、生産性を向上させるための設備投資等を支援する制度です。

計5つの申請類型のうち、デジタル枠は、DX(デジタルトランスフォーメーション)に資する革新的な製品・サービス開発やデジタル技術を活用した生産プロセス・サービス提供方法の改善による生産性向上に必要な設備・システム投資等を支援する類型です。

このため、革新的なサービスや製品の開発・試作品の開発・生産プロセスの改善を伴えば、インボイス制度・電帳法施行に対応する会計ソフトの導入などが対象となる可能性があります。

ただし、単なるシステム導入やアナログデータの電子化にとどまり、既存の業務フローそのものの見直しを伴わないものは対象外となるので注意しましょう。

以下、公募要領より引用

単にデジタル製品の導入やアナログ・物理データの電子化にとどまり、既存の業務フローそのものの見直しを伴わないもの、及び導入先企業において前述の単なる電子化にとどまる製品・サービスの開発は該当しません。

(例:帳票の電子保存システム・デジタルスキャナ・電子契約書サービス・医療用画像診断機器の導入等、電子書籍・写真等のアルバム・動画編集サービスの開発等)

なお、本補助金は令和5年度補正予算においても実施予定ですが、申請枠の再編が予定されています。申請検討の際は必ず最新情報をご確認ください。

まとめ

今回は令和5年10月1日に開始されたインボイス制度と令和6年1月1日から対応が義務化される電子帳簿保存法の概要、実施に伴う対応に活用できる補助金について解説しました。

対応が必要となる事業者の方々は、対応検討とあわせて、補助金の活用もご検討ください。

関連する補助金